Çoğu zaman muhasebeci, muhasebe kayıtlarını tutarken, satın alma defterindeki önceki dönemlere ait girişleri kontrol ederken, satın alma defterini doldururken hatalar keşfeder. Yaygın hatalardan biri, aynı faturanın satın alma defterine iki kez kaydedilmesidir.

Örnek: Genel vergi sistemini uygulayan TH “Romashka” kuruluşu, 15 Ekim 2015 tarihinde üçüncü çeyreğe ait KDV beyannamesini verdikten sonra. 2015 yılında muhasebede hatalar keşfettim: karşı taraf TV SHOP'tan reklam hizmetleri satın alma işlemini yansıtan belgeler Kanun, fatura, buna göre 2015 yılının üçüncü çeyreği için satın alma defterine iki kez yanlış girilen bir fatura. KDV muhasebesi amacıyla düzeltmelerin nasıl yapılacağına bakacağız (Şekil 1).

Sanat uyarınca. Rusya Federasyonu Vergi Kanunu'nun 54'ü, satın alma defterinde değişiklik yapılması gerekiyorsa (mevcut vergi döneminin bitiminden sonra), faturadaki girişin iptali, faturanın ayarlanması ek bir sayfada yapılır. Düzeltmeler yapılmadan önce faturanın, düzeltme faturasının kaydedildiği vergi dönemine ait satın alma defteri.

Satın alma kitabının ek sayfaları onun ayrılmaz bir parçasıdır ve bu belgenin III ve IV. bölümlerine uygun olarak derlenmiştir.

Sanatın 1. paragrafına göre. Rusya Federasyonu Vergi Kanunu'nun 81'i, vergi makamına sunulan beyanda bilgilerin yansıtılmadığını veya eksik olduğunu ve hataların yanı sıra hataları keşfeden vergi mükellefi, vergi beyannamesinde gerekli değişiklikleri yapmak ve bir vergi beyannamesi sunmakla yükümlüdür. Hatalar (bozulma) ödenecek vergi tutarının eksik beyan edilmesine yol açıyorsa, vergi dairesine güncellenmiş vergi beyannamesi.

Sonuç: Satın alma defterinde düzeltmeler yaparken, satın alma defterinin ek bir sayfasını ve düzeltilen döneme ait vergi beyannamesini sunmalısınız.

Bunu yapmak için yalnızca iki belgeye ihtiyacımız var:

- Muhasebedeki bir hatayı düzeltmek için “İptal” belgesi;

- KDV'nin kesintiye yansıtılması belgesi.

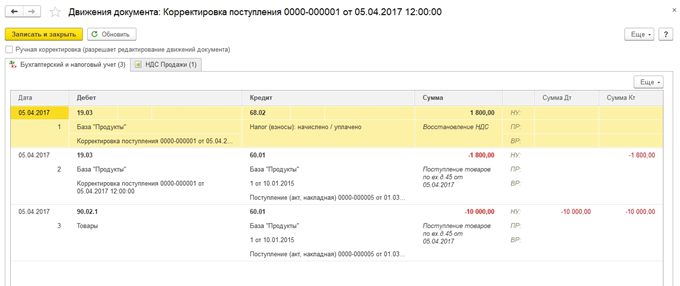

Yeniden girilen bir belgenin hareketlerini ve kayıtlarını geri almak için manuel olarak girilen İşlem belgesini kullanacağız. Bu belgeyi oluştururken Storno türünü seçeceğiz. Oluşturulan belgede ters çevrilecek belgeyi seçmelisiniz. Tablo kısmı, ters çevrilen belgenin işlemleriyle, yalnızca negatif tutarlarla otomatik olarak doldurulacaktır. Sunulan KDV birikim kaydı hareketlerinin silinmesi gerekmektedir.

Satın alma defterine hatalı bir girişi iptal etmek için kesinti amacıyla KDV Yansıması belgesini kullanacağız. Bunu yapmak için İşlemler menüsüne gidin - Kesinti için KDV'nin yansıması. Bir belge oluşturalım. Belge detaylarında Karşı Tarafı, karşı taraf sözleşmesini, Makbuz belgesini (eylem) seçmemiz gerekiyor. Belge ayarlarındaki tüm kutuları işaretlemeniz gerekir.

Mal ve Hizmetler sekmesinde Mutabakat belgesini doldur butonunu kullanarak belgenin tablolu kısmını doldurmanız gerekmektedir. Ayrıca ayrıntılarda tutarın eksi işaretiyle ayarlanması gerekir. Belge ayarları ve hareketleri Şekil 1'de gösterilmektedir. 3 ve 4.

Sonuç: Kaydederken, muhasebedeki belge, KDV'nin indirim için kabul edilmesi üzerine ters çevrilecek ve satın alma KDV birikim kaydında (satın alma defteri) bir giriş oluşturacaktır.

Nihai sonucu elde etmek için satın alma defterine gidelim ve ayarlanan süre için ek bir sayfa oluşturalım (Şekil 5).

Bu makalede bir dizi işlemi ele almıyoruz ancak güncellenmiş bir KDV beyannamesi oluşturmadan önce aşağıdakileri yapmanız gerekir:

- ek gelir vergisi değerlendirmesi;

- vergilerdeki gecikmelerin ve cezaların ödenmesi;

- Üçüncü çeyrek için güncellenmiş KDV beyannamesinin oluşturulması.

Beğendiniz mi? Arkadaşlarınla paylaş

1C programıyla çalışmaya ilişkin istişareler

Hizmet, özellikle çeşitli konfigürasyonlardaki 1C programıyla çalışan veya bilgi ve teknik destek (ITS) kapsamında olan müşterilere açıktır. Sorunuzu sorun, cevaplamaktan mutluluk duyarız! Danışmanlık almanın ön koşulu, geçerli bir ITS Prof. sözleşmesinin bulunmasıdır. Bunun istisnası PP 1C'nin Temel sürümleridir (sürüm 8). Onlar için bir sözleşme gerekli değildir.

1C: Muhasebe 8.3'te (baskı 3.0) KDV ile çalışmaya ilişkin bir dizi derse başlıyoruz.

Bugün konuya bakacağız: “Düzeltilmiş fatura.”

Materyallerin çoğu yeni başlayan muhasebeciler için tasarlanacak, ancak deneyimli olanlar da kendileri için bir şeyler bulacaklar.

Bunun bir ders olduğunu hatırlatmama izin verin, böylece adımlarımı veritabanınızda (tercihen bir kopya veya eğitim amaçlı) güvenle tekrarlayabilirsiniz.

Öyleyse başlayalım.

Küçük bir teori

Düzeltici faturadan farklı olarak düzeltilmiş fatura, orijinal fatura doldurulurken yapılan hataları düzeltmek için kullanılır.Düzeltmeler yalnızca doldurma hatalarının tespit edildiği durumlarda yapılır, örneğin:

- yazım hataları,

- yanlış ayrıntılar,

- Vergi oranları karıştı.

Düzeltilen faturanın numarası ve tarihi asıl belgeyle tamamen örtüşmektedir ancak ayrıca düzeltmenin numarasını ve tarihini de belirtmektedir.

Düzeltmeler birincil faturada 1'den sonsuza kadar numaralandırılır.

Örnekleri kullanarak olası durumlara bakalım.

Satıcı tarafı düzeltmesi

1 Ocak 2016'da biz (VAT LLC), Buyer LLC'ye her biri 15.000 ruble (KDV dahil) fiyatla 2 klima gönderdik.Aynı zamanda alıcıya 01/01/2016 tarihli, iki yerine 3 klimayı gösteren yazım hatası yaptığımız 1 numaralı birincil faturayı düzenledik.

İlk faturayı biz veriyoruz

“Satışlar” bölümünün “Satışlar (işlemler, faturalar)” öğesine gidin:Yeni bir “Satış (mallar)” belgesi oluşturun ve doldurun:

Bunu gerçekleştiriyoruz ve ardından bir fatura düzenliyoruz (belgenin altındaki düğme):

Hata aynı vergi döneminde (satıcı tarafından) keşfedildi

Hatamızı 10 Ocak'ta, alıcıya 01/01/2016 tarihli (düzeltme 01/10/2016) 1 numaralı düzeltilmiş faturayı (düzeltme 1) keserek fark ettik.Aynı vergi döneminde (satıcıdan) düzeltilmiş bir fatura düzenliyoruz

Tekrar “Satışlar” bölümüne gidin, “Satışlar (işlemler, faturalar)” seçeneğini seçin:

Farenin sol tuşuyla önceden oluşturulmuş uygulamayı seçin ve ardından "Şuna göre oluştur" öğesini seçin ("Diğer" öğesinde gizlenebilir) ve ardından "Uygulamayı ayarla" öğesini seçin:

Uygulama düzenlemesini doldurun:

Lütfen birkaç noktaya dikkat edin:

- İşlem türü "Birincil belgelerde düzeltme".

- 10 Ocak 2016 tarihli Düzeltme No. 1.

- Miktar: 2.

Aynı vergi dönemindeki satış defterine bakıyoruz (satıcıdan)

1. çeyrek için bir satış kitabı oluşturuyoruz:

Ve birincil faturanın (geri alma yöntemiyle) iptal edildiğini görüyoruz:

Düzeltilen fatura satış defterine eklendi:

Aynı zamanda düzeltmenin numarası ve tarihi de belirtilir:

Hata başka bir vergi döneminde (satıcıda) keşfedildi

Hatamızı 1 Nisan'da, alıcıya 01/01/2016 tarihli (düzeltme 04/01/2016) 1 numaralı düzeltilmiş faturayı (düzeltme 1) düzenleyerek fark ettik.Aynı şemaya göre (yukarıdaki gibi) yalnızca 04/01/2016 tarihli düzeltilmiş bir fatura düzenliyoruz:

Bu durumda (farklı bir vergi döneminde düzeltilmiş fatura düzenlenmesi), düzeltme 1. çeyrek satış defterinin ek bir sayfası aracılığıyla yapılır.

1. çeyreğe ait satış defterinin açılması:

“Ayarları göster”e tıklayın:

Geçerli dönem için "Ek sayfalar oluştur" kutusunu işaretleyin:

Bir satış kitabı oluşturuyoruz ve ana bölüm yerine “2016'nın 1. çeyreği için ek sayfa” belirtiyoruz:

İşte orijinal faturanın iptali:

İşte düzeltme numarasını ve tarihini gösteren düzeltilmiş fatura:

Alıcı tarafı düzeltmesi

1 Ocak 2016'da biz (VAT LLC), Tedarikçi LLC'den her biri 15.000 ruble (KDV dahil) fiyata 2 klima aldık.Aynı zamanda, 01/01/2016 tarihli ve yazım hatası bulunan 1 numaralı birincil faturayı aldık (2 yerine 3 klima belirtildi).

İlk faturanın girilmesi

“Satın Alma İşlemleri” bölümüne, “Makbuzlar (işlemler, faturalar)” bölümüne gidin:

Yeni bir “Makbuz (mallar)” belgesi oluşturun ve doldurun:

Birincil faturayı belgenin altına kaydediyoruz:

Hata aynı vergi döneminde (alıcı tarafından) keşfedildi

Satıcı, hatasını 10 Ocak'ta bize (alıcıya) 01/01/2016 tarihli (düzeltme 01/10/2016) 1 numaralı düzeltilmiş faturayı (düzeltme 1) düzenleyerek fark etti.Düzeltilmiş faturayı aynı vergi döneminde (alıcıdan) giriyoruz

Yine “Satın Alma İşlemleri” bölümüne, “Makbuzlar (işlemler, faturalar)” bölümüne gidin:

Daha önce oluşturulan makbuzu farenin sol tuşuyla seçin ve ardından "Şuna göre oluştur" öğesini seçin ("Diğer" öğesinde gizlenebilir) ve ardından "Fiş Ayarı" öğesini seçin:

Makbuz düzenlemesini aşağıdaki gibi dolduruyoruz:

"Ürünler" sekmesinde doğru miktarı belirtin:

Belgeyi gönderiyoruz ve düzeltilmiş faturayı kaydediyoruz:

Aynı vergi döneminde (alıcıdan) satın alma defterine giriş yapıyoruz

"İşlemler" bölümüne gidin ve "KDV Muhasebe Asistanı"nı seçin:

“1. çeyrek” dönemini belirtiyoruz ve ardından satın alma defteri girişlerinin oluşumunu açıyoruz.

Aşağıdaki eylemler gerçekleştirilmelidir:

Gerekçe

Kanun iptal prosedürünü tanımlamamaktadır. Aynı zamanda uygulamada faturayı iptal etme ihtiyacı da oldukça sık ortaya çıkmaktadır.

Örneğin yüklenici, müşteriye tamamlama belgesi gönderip Mart ayında bir fatura düzenledi. Ancak müşteri yapılan işi kabul etmemiş ve eksikliklerin düzeltilmesini talep etmiştir. Müşteri, kasım ayında tapuyu imzaladı.

Yukarıdaki durumda Mart ayında düzenlenen fatura doğru şekilde düzenlenmiyor. Fatura ancak müşteri işi kabul ettikten sonra Kasım ayında kesilmelidir.

Böyle hatalı kesilen bir faturanın iptal edilmesi gerekir. Ancak daha önce de belirttiğim gibi faturayı iptal etme prosedürü oluşturulmadı. Böylece, Rusya Federasyonu Hükümeti'nin 26 Aralık 2011 N 1137 sayılı Kararı, katma değer vergisi hesaplamalarında kullanılan belgelerin doldurulmasına (sürdürülmesine) ilişkin Formları ve kuralları onayladı. Bu belge, bir faturanın düzeltilmesine ilişkin prosedürü tanımlar. Ancak fatura düzeltilirken numarası veya tarihi değiştirilemez. Buna göre söz konusu durumda faturanın düzeltilmesi mümkün değildir.

Aynı belgede satış defteri ve satın alma defterindeki girişlerin iptalinden bahsediliyor. Ama kabul etmelisin. Bunun faturayı iptal etmekle aynı şey olmadığını.

Sonuç olarak vergi makamları tarafından kabul edilen fatura iptalinin kullanılmasına ilişkin yerleşik uygulamadan bahsedebiliriz.

1) Satıcı, faturayı iptal ettiğini alıcıya yazılı olarak bildirmek zorundadır.

Bu yazılı belgede hangi faturanın hangi sözleşme kapsamında iptal edildiği (numara, tarih) belirtilmelidir.

Yazılı iletişimde faturanın hatalı kesildiği ve satıcının faturayı satış defterinden çıkardığı belirtiliyor. Satıcının bu satın alma defteri faturasının hariç tutulmasını önerdiği açıkça belirtilmelidir.

2) Satıcı fatura iptalini satış defterine kaydeder

Satış kitabını bir bütün olarak düzeltme prosedürü, 26 Aralık 2011 N 1137 tarihli Rusya Federasyonu Hükümeti Kararnamesi'nin Ek 5'inde açıklanmaktadır.

Faturanın vergi dönemi bitiminden önce iptal edilmesi durumunda bu fatura satış defterine eksi işaretiyle tekrar kaydedilir.

Faturanın vergi döneminin bitiminden sonra iptal edilmesi durumunda bu fatura, hatalı faturanın düzenlendiği döneme ait satış defterinde ek bir sayfaya kaydedilir.

3) Alıcı, fatura iptalini satın alma defterine kaydeder

Faturanın vergi dönemi bitiminden önce iptal edilmesi durumunda bu fatura satın alma defterine eksi işaretiyle tekrar kaydedilir.

Vergi döneminin bitiminden sonra bir fatura iptal edilirse, bu fatura, hatalı faturanın düzenlendiği döneme ait satın alma defterindeki ek bir sayfaya kaydedilir.

Bundan sonra vergi mükellefinin yukarıdaki değişiklikleri yansıtan değiştirilmiş bir vergi beyannamesi sunması gerekir.

Rusya Federasyonu Federal Vergi Dairesi, faturanın iptal edilmesine ilişkin yukarıdaki prosedürün yasallığını teyit eder (30 Nisan 2015 tarihli Rusya Federasyonu Federal Vergi Dairesi Mektubu N BS-18-6/499@). Ayrıca, bu mektupta Rusya Federasyonu Federal Vergi Dairesi, uygulamada iptalin kullanılmasında herhangi bir sorun görmediği için mevzuatta fatura iptal prosedürünün oluşturulmasının uygunsuz olduğunu düşündüğünü belirtti.

bunlara ek olarak

Satıcının indirim için sunduğu KDV tutarlarını alıcının kabul etmesine esas teşkil eden bir belge.

“Ayarlama” kavramının kendisi bazı verilerde bir değişikliği ima etmektedir. Örnek olarak “Kurumsal Muhasebe” yapılandırmasını kullanarak 1C 8.3'te KDV muhasebesindeki değişen verilere bakacağız.

Burada iki seçenek var: “Düzeltme Faturası” (CAI) kullanmak veya hatalı girilen verileri düzeltmek. Birçok yönden, bu durumlarda kullanıcı eylemleri benzerdir, ancak 1C'de KSF ile çalışmanın yanı sıra KDV hatalarının doğrudan düzeltilmesinin nasıl yansıtılacağına ayrıntılı olarak bakacağız.

CSF'ler, malların (işler, hizmetler) fiyatında ve/veya miktarında bir değişiklik olması durumunda satıcı tarafından alıcıya verilir. Önemli bir koşul, bu tür değişikliklerin işlemin tarafları arasında kararlaştırılması gerektiğidir. Daha sonra güncellenmiş KDV beyannamelerinin sunulmasına gerek kalmaz ve CSF (örneğin, sevkıyat için düzeltme belgeleri), derlendikleri (satıcıdan) ve alındıkları (alıcıdan) dönemin muhasebesine yansıtılır.

Satış maliyetini artırmak veya azaltmak olmak üzere iki tür ayarlama vardır. Bir muhasebeci, örneğin retro indirimler uygularken, değeri azalan bir durumla daha sık uğraşmak zorundadır.

Muhasebe uygulaması aşağıdaki gibidir:

Alıcıdan:

- Değer kaybı - satış defterinde;

- Değer artışı satın alma defterindedir.

Satıcıdan:

- Maliyetin düşürülmesi - satın alma defterinde;

- Değer artışı satış defterindedir.

24 Ekim 2013 tarih ve 952 sayılı Rusya Hükümeti Kararnamesi'nin yürürlüğe girmesinden önce, Satıcı, sevkıyat maliyetinin artması üzerine, sevkıyat süresine ilişkin güncellenmiş bir beyanname sunmak zorundaydı. İnternetteki birçok kaynak hala bu prosedürü tavsiye ediyor, ancak artık geçerli değil. Hataların tespit edilmesi ve mutabakata varılan fiyat değişikliğinin artık bir hata olmaması durumunda KDV'ye ilişkin "açıklamalar" sunulur.

CSF'yi 1C muhasebe programına önce alıcıdan, sonra satıcıdan yansıtma sürecini ele alalım.

Alıcıdan 1C'de düzeltme faturası

Örnek 1. Alıcı, Satıcıdan ilk çeyrekte 118.000 ruble tutarında SF aldı. KDV 18.000 ruble. İkinci çeyrekte taraflar fiyatı %10 oranında düşürme konusunda anlaştılar. İkinci çeyrekte satıcı 106.200 ruble tutarında CSF teklif etti. dahil KDV 16.200 ruble.

Ayarlama belgesinde değişikliklerin yansıtılma sırasını belirtmek için tentürler kullanırız. Burada, ayarlamanın anlaşmaya göre yapıldığı belirtilmelidir (işlem türü aynı zamanda hata düzeltme de olabilir, daha sonra buna daha fazla değineceğiz).

"Ana" sekmesinde "Satış defterinde KDV'yi geri yükle" ayarını bırakın. Ek olarak, duruma bağlı olarak, düzeltmenin muhasebenin tüm bölümlerine veya yalnızca KDV'ye yansıtılacağı seçenekleri değiştirebiliriz. İlk seçeneği seçtik, ardından muhasebe kayıtları oluşturuldu.

Koşulu değiştirelim: Artık giriş ücretini artırmamız gerekiyor. Eylem algoritması büyük ölçüde benzerdir, yalnızca veriler satın alma defterine yansıtılır. Buna göre, düzeltmeyi satış defterine yansıtmak için kutunun işaretini kaldırın.

“Ürünler” sekmesinin tablo kısmını doldurun. Fiyatı artırıyoruz, kalan tutarlar otomatik olarak yeniden hesaplanacak.

Verileri satın alma defterine yansıtmak için "Satın alma defteri girişleri oluşturma" belgesini doldurun. “Belgeyi doldur” butonu tıklandığında otomatik olarak oluşturulur. Belgede birkaç sekme vardır; ayarlamamız "Alınan Değerler" sekmesine yansıtılır.

Belge, bir satın alma defteri oluşturabileceğimiz KDV kayıtları için işlemleri ve kayıtları içerir.

Aynısını alalım örnek 1 Biz sadece satıcıdan yansımasını göstereceğiz.

Uygulama için bir birincil belgemiz ve bir SF'miz var.

Satış fiyatını düşüreceğiz, kalan tutarlar otomatik olarak yeniden hesaplanıyor.

Daha sonra, düzenlemeye tabi raporlamadaki düzenlemeyi yansıtmak için satın alma defteri girişleri oluşturulmalıdır. "Belgeyi doldur" düğmesi bunları otomatik olarak oluşturur; örnekteki veriler, satış maliyetlerini düşürmeye ayrılmış sekmede görüntülenir.

Artık verileri satın alma defterinde görebilirsiniz.

Satıcının bir sonraki ayarlama seçeneği fiyatı artırmasıdır. Algoritma büyük ölçüde benzer; CSF satış defterine yansıtılıyor.

1C'de faturanın düzeltilmesi

Ayrıca bir hata durumunda verilerin değiştirilmesi gerekiyorsa ne yapılması gerektiği sorusunu da ele alacağız. Daha sonra CSF uygulanmaz ancak duruma göre alım veya satış defterinin ek listelerine yansıtılması gereken düzeltmeler yapılır ve ardından güncel beyanlar oluşturularak gönderilir.

SF'yi iptal etmeniz gerekmiyorsa ancak bazı düzeltmeler yapmanız gerekiyorsa, veri düzeltme belgesinde "Birincil belgelerin düzeltilmesi" seçeneğini seçmelisiniz. Uygulama verilerinin düzeltilmesine ilişkin bir örnek gösterelim.

SF'yi kaydediyoruz ve satış defterine bakıyoruz. Satış defterini oluştururken ikinci çeyreğe ait verinin olmadığını görüyoruz.

Ve ilki için, yanlış SF'nin iptal edildiği ve doğru olanın yansıtıldığı ek bir liste ortaya çıktı.

Satıcının fiyatı arttığında hatayı düzeltmeyi düşündük; diğer hatalı seçeneklerde, satıcı ve alıcıyı muhasebeleştirirken yukarıda CSF'de açıklanan eylemlerin mantığına göre hareket etmelisiniz.

Bu kılavuzun 1C'de KDV'yi nasıl doğru şekilde ayarlayacağınızı hızlı bir şekilde anlamanıza yardımcı olacağını umuyoruz.

15 yılının 1. çeyreği için hizmet satışı yapıldı, buna göre fatura kesildi ancak bu satış Müşteri tarafından kabul edilmedi, dolayısıyla iptal edilmesi gerekiyor ancak bu belgelerin muhasebe programından silinmesi imkansızdır çünkü faturaların sıralı numaralandırılması, işlemler bozulacaktır.... Bu nasıl doğru yapılır?

Faturanın iptal edilmesi gerekiyor. Bunu yapmak için, hatanın yapıldığı döneme ait satış defterine ek bir sayfa doldurun ve hatalı düzenlenen faturanın nakliye tutarını ve vergisini eksi işaretiyle buraya yansıtın.

KDV'nin vergi matrahı ayarlanmalıdır. Düzenlenen faturanın vergi dönemi toplam satış tutarına dahil edilmesi nedeniyle bu tutar üzerinden aşırı vergi tahsil edildi. Bu, kuruluşun fazla ödeme yaptığı anlamına gelir. Bu nedenle vergi matrahının ayarlanması ve verginin yeniden hesaplanması gerekmektedir. Ve böyle bir hatanın KDV'nin fazla ödenmesine yol açmasına rağmen, bu durumda vergi dairesine güncellenmiş bir beyanname verilmesi gerekmektedir.

Bu pozisyonun gerekçesi aşağıda Glavbukh Sisteminin materyallerinde verilmiştir.

Durum:Bir satış kuruluşu aynı işlem için yanlışlıkla iki fatura düzenlemişse ne yapmalıdır? Bu durum KDV beyannamesi verdikten sonra ortaya çıktı.

KDV vergi matrahını ayarlamanız, vergiyi yeniden hesaplamanız ve ayrıca hatayı alıcıya bildirmeniz gerekecektir.

Faturanın aynı işlem için defalarca düzenlenmesi nedeniyle hem satıcının KDV matrahı hem de alıcının vergi indirimi fazla tahmin edilecektir. Bu nedenle böyle bir hata bulursanız aşağıdaki adımları uygulamanız gerekir.

1. Satış defterinde yeniden düzenlenen faturayı iptal edin.

Sonuçta, ödenecek KDV tutarının belirlenmesi satış defteri esas alınarak yapılır (Ek 5k Bölüm II). Bunu yapmak için, hatanın yapıldığı döneme ait satış defterine ek bir sayfa doldurun ve hatalı düzenlenen faturadaki nakliye ve vergi tutarını eksi işaretiyle yansıtın (Ek II. Bölüm, 11. madde) 26 Aralık 2011 tarih ve 1137 sayılı Rusya Federasyonu Hükümeti Kararnamesi'nin 5'i).

2. Hatanın yapıldığı döneme ait KDV matrahını ayarlayın.

Yeniden düzenlenen faturanın vergi dönemi toplam satış tutarına dahil edilmesi nedeniyle bu tutar üzerinden aşırı vergi tahsil edildi. Bu, kuruluşun fazla ödeme yaptığı anlamına gelir. Bu nedenle vergi matrahının ayarlanması ve verginin yeniden hesaplanması gerekmektedir. Ve böyle bir hatanın KDV'nin fazla ödenmesine yol açmasına rağmen, bu durumda vergi dairesine güncellenmiş bir beyanname verilmesi gerekmektedir. Cari dönemde vergi matrahının ayarlanması mümkün değildir. Bu, Rusya Federasyonu Vergi Kanunu'nun 81. maddesi ve 54. maddesinin 1. paragrafı uyarınca hataların düzeltilmesine ilişkin sağlanan genel kuralların KDV için geçerli olmamasıyla açıklanmaktadır.*

Tamamlanan ek sayfayı dikkate alarak düzeltilmiş satış kitabına dayalı güncellenmiş bir beyan oluşturun (26 Aralık 2011 tarih ve 1137 sayılı Rusya Federasyonu Hükümet Kararnamesi'nin ek 5'inin IV. bölümünün 5. maddesi). Ortaya çıkan fazla vergi ödemesi mahsup edilebilir veya iade edilebilir.

3. Tespit edilen hatayı alıcıya bildirin.

Alıcının hatalı düzenlenen faturayı satın alma defterine kaydettiği açıktır. Ve böyle bir kitaptaki verilere dayanarak, kesinti için kabul edilen vergi miktarını oluşturur (26 Aralık 2011 tarih ve 1137 sayılı Rusya Federasyonu Hükümeti Kararı Ek 4, Bölüm II). Alıcı, oraya fazladan bir fatura yansıtarak, kesinti tutarını olduğundan fazla tahmin etmiş oldu.

Sonuç olarak, borçlar ortaya çıkıyor ve bu nedenle kuruluşlara ceza ve para cezası uygulanabiliyor.

Bu nedenle, yanlışlıkla tekrar fatura düzenlediğinizi fark ettiğiniz anda, alıcıyı bu konuda bilgilendirdiğinizden emin olun - ona uygun bir bildirim gönderin. Böyle bir belgeye dayanarak satın alma defterinde değişiklik yapabilecek ve ayrıca güncellenmiş bir beyan sunabilecek.

Olga Tsibizova,

Bölüm Müdür Yardımcısı

Rusya Maliye Bakanlığı'nın vergi ve gümrük tarife politikası

- Formları indirin